Los mercados atacan la deuda soberana de casi todos los países de la zona euro salvo Alemania

- Récord de las primas de riesgo de Francia, España, Bélgica y Grecia, entre otros

- Según la UE, el castigo de los mercados a España no se debe a su economía

- Los inversores huyen y se refugian en la deuda de Alemania, la más segura

Enlaces relacionados

Los mercados castigaban este martes con fuerza la deuda soberana de media Europa. La prima de riesgo de siete de los 17 países de la zona euro han batido este martes nuevos máximos desde la implantación de la moneda única: España, Grecia, Bélgica, Francia, Austria, Holanda y Finlandia. Cabe recordar que estos cuatro últimos tienen la 'AAA', la máxima nota de las tres grandes agencias de calificación de riesgos.

La razón de esta presión es la masiva compra por parte de inversores de deuda alemana, considerada la más segura de Europa. De hecho, el bono alemán a 10 años ofrecía durante la jornada una rentabilidad mínima en el mercado secundario del 1,75% (por la tarde subía un poco, al 1,78% al cierre de las bolsas), mientras los intereses de buena parte de la deuda de los países del euro crecían, ampliándose así las primas de riesgo (que es la diferencia entre las rentabilidades de los bonos de los diferente países respecto al germano).

“Máximos históricos de las primas de riesgo de España, Grecia, Bélgica, Francia y Austria“

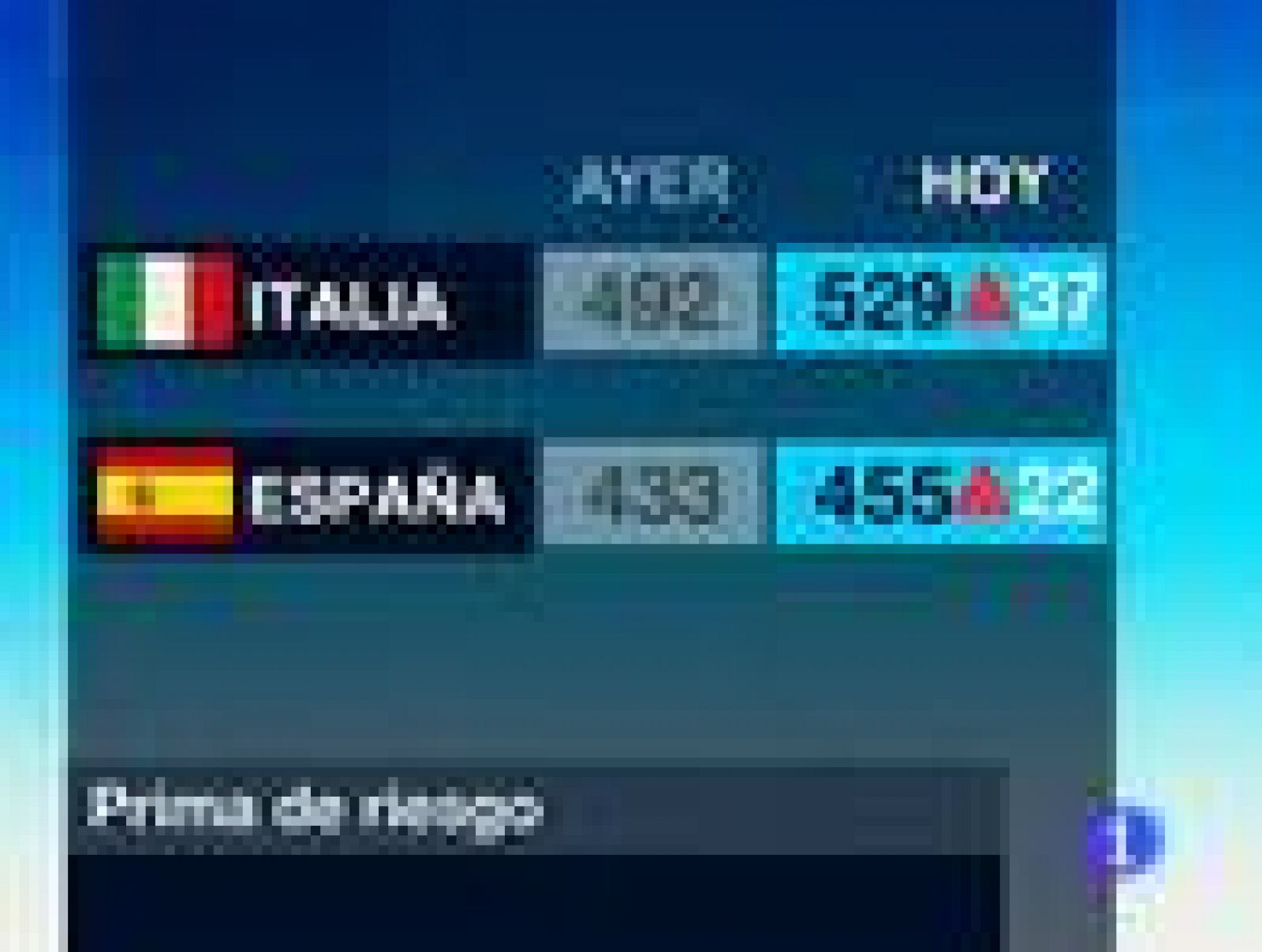

En el caso de España, el diferencial ha superado los 450 puntos básicos (ha llegado a los 457), niveles máximos, con el bono a 10 años en el 6,31%; en Bélgica, igualmente el riesgo país batía un récord al situarse por encima de los 300 puntos básicos (ha llegado a 318).

Italia también notaba la presión, otra vez. El pasado 9 de noviembre, el país superaba los 570 puntos básicos. La salida de Silvio Berlusconi del Gobierno rebajó el diferencial en más de 150 puntos. Sin embargo, este martes el diferencial se incrementaba y rondaba los 530 puntos básicos por la tarde, pese al avance en las negociaciones para formar gobierno. Y la rentabilidad de su bono a 10 años ha superado, de nuevo, el 7%.

Los países 'AAA', en máximos

La rentabilidad del bono francés a 10 años ha escalado hasta el 3,66% y con ello el diferencial llegaba a 191 puntos básicos, al mismo nivel del de Austria, país que este martes ha comenzado los trámites para instalar un techo de gasto en su constitución. Los dos países, con la máxima calificación crediticia, han marcado máximos históricos.

“Los diferenciales de Italia, Irlanda, Portugal, Holanda y Finlandia, presionados“

Incluso los rendimientos de las deudas finlandesa y holandesa han subido hasta situarse en el 2,48 y el 2,4%, respectivamente. Esos intereses, comparados con el 1,75% del bono alemán, llevaban igualmente a las primas de riesgo a zona de máximos: Finlandia registraba un diferencial de 73 puntos básicos y Holanda, de 65 puntos básicos.

Entre los países rescatados, Grecia era el peor: su prima llegaba a los 2.671 puntos básicos, con una rentabilidad del 28,4%. Portugal e Irlanda se escapaban de volver a anotarse récords, pero sus diferenciales también han sufrido la presión.

El resto de los países de la zona euro -Luxemburgo, Estonia, Malta, Chipre, Eslovaquia y Eslovenia- también estaban afectados por la caída de la rentabilidad del bono alemán. Además, estos tres últimos estados pasan por especiales dificultades: Chipre, cuya economía depende mucho de Grecia, está al borde del 'bono basura' y Eslovaquia y Eslovenia han visto cómo sus gobiernos han caído en las últimas semanas.

La Comisión defiende a los estados

Este martes, además, España se ha visto obligada a pagar un 40% más de intereses para conseguir 3.158 millones de euros en letras a 12 y 18 meses, récord desde 1997. Ante esta situación, la Comisión Europea ha insistido en que España debe proseguir los esfuerzos de consolidación fiscal, pero ha atribuido los máximos marcados por la prima de riesgo española al contagio de los problemas en Grecia e Italia y no a los fundamentos de la economía española.

“Las presiones de los mercados no están ligadas a los fundamentos de esas economías“

"Las presiones de los mercados que afectan a algunos Estados miembros, no solo a España, son complejas y no están ligadas únicamente a los fundamentos de esas economías", ha subrayado el portavoz de Asuntos Económicos, Amadeu Altafaj, al ser preguntado por el agravamiento del contagio de la crisis de deuda a España. "Son los efectos del contagio: lo que está pasando en otras economías tiene efectos en sus socios", ha resaltado Altafaj.

Mientras, los analistas critican duramente a la Unión Europea. "Los mercados están perdiendo la paciencia porque Europa no está resolviendo sus problema", ha asegurado el analista de IG Markets, Daniel Pingarrón, en declaraciones a Radio 5.

Sin embargo, Pingarrón ha señalado también que lo que se vive en estos momentos es fruto "de una oleada de pánico, de irracionalidad". "Un inversor que compre un bono alemán está perdiendo dinero si tenemos en cuenta la inflación", ha destacado.

Medidas contra la especulación

Mientras, este martes, el Parlamento Europeo ha dado luz verde a una norma con la que se persigue limitar la especulación sobre la deuda soberana de los estados miembros: prohibir las transacciones al descubierto de los CDS, los seguros de impago vinculados a la deuda soberana.

Esto significa que los inversores no podrán comprar estos instrumentos financieros si no poseen deuda pública del país que necesiten asegurar, algo que sí se puede hacer en estos momentos.

La Eurocámara, el Consejo y la Comisión Europea (CE) formalizaron un acuerdo el pasado 18 de octubre con el que se pone fin a la total desregularización sobre las ventas a corto y los Credit Default Swaps (CDS). Para que la norma entre definitivamente en vigor en la Unión Europea (UE), en 2012, solo falta el aval formal del Consejo de Ministros.

La regla incluye un endurecimiento en general de las normas para las ventas a corto de acciones y bonos, prohibidas desde 2010 en Alemania y en los sectores financieros de Francia, Bélgica, España e Italia, que lo ha ampliado al resto de valores.