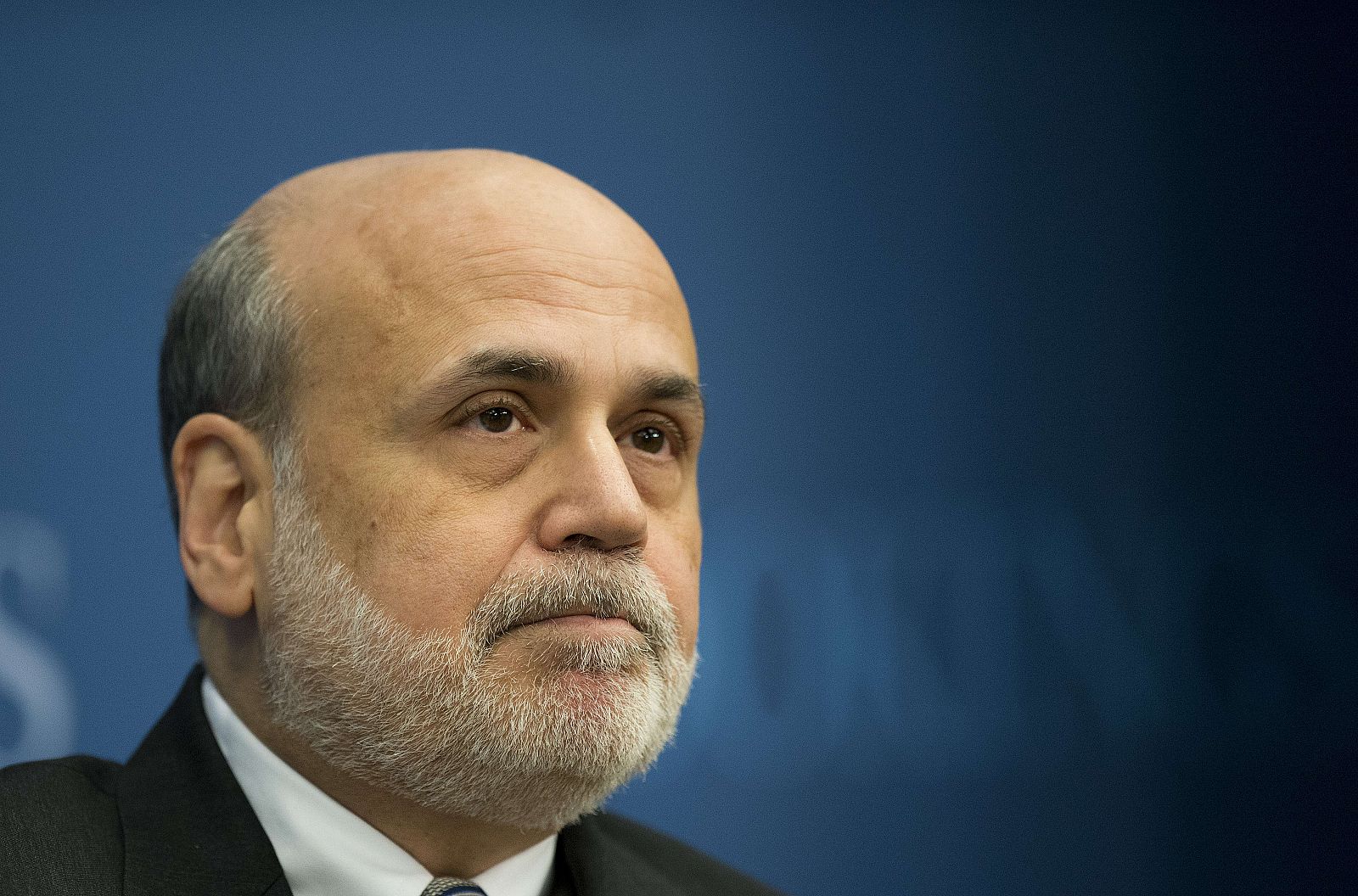

Ben Bernanke, el hombre que evitó el colapso financiero con la máquina de imprimir dólares

- Bernanke ha afrontado la mayor crisis financiera desde la Gran Depresión

- Apoyó la reactivación de la economía a través del abaratamiento del crédito

- Adquirió miles de millones de dólares en bonos del Tesoro y títulos hipotecarios

- Se va retirando parte de su último programa de estímulo monetario

Enlaces relacionados

Ben Bernanke ha dejado la presidencia de la Reserva Federal (Fed) de Estados Unidos en manos de Janet Yellen, la primera mujer al frente de esta institución centenaria, que fue ratificada en el cargo por el Senado el pasado 7 de enero.

Ben Bernanke, de 60 años, ha concluido así su gestión de ocho años al frente de la Fed, un periodo marcado por la Gran Recesión, la crisis más profunda sufrida por EE.UU. desde la Gran Depresión de 1929.

Inició su andadura como presidente de la Reserva Federal el 1 de febrero de 2006 sucediendo en el cargo a Alan Greenspan y seguirá vinculado a la institución como miembro de la junta de gobernadores hasta el 31 de enero de 2020.

Bernanke, casado y con dos hijos, se graduó en Economía ‘summa cum laude’ en la Universidad de Harvard en 1975 y cuatro años más tarde se doctoró en la misma disciplina en el Instituto Tecnológico de Massachusetts (MIT por sus siglas en inglés) y pudo ver muy de cerca la gestación de la crisis desde su puesto como titular del Consejo de Asesores Económicos del presidente George W. Bush.

Además, el Doctor Bernanke cuenta con una dilatada experiencia en el ámbito académico. Comenzó su carrera como profesor en la Universidad de Stanford y en 1985 recaló en Princeton donde acabó dirigiendo el departamento de Economía desde 1996 hasta 2002.

Cuando tomó los mandos de la Fed, la primera economía mundial registraba un crecimiento robusto que alcanzó tasas del 3% tanto en 2005 como en 2006, pero ya en 2007 se empezaron a sentir los primeros síntomas de la grave crisis que se avecinaba. Así, la Asociación de Bancos Hipotecarios avisaba en marzo que los impagos hipotecarios estaban en máximos de siete años.

Pero fue en 2008 cuando tuvo que lidiar con el colapso de las hipotecas subprime -de alto riesgo- y el consiguiente desmoronamiento de grandes instituciones fiancieras. El 7 de septiembre, el Departamento del Tesoro tenía que acudir al rescate de las dos mayores compañías hipotecarias del país: Freddie Mac y Fannie Mae.

Y una semana después, la quiebra de Lehman Brothers -el cuarto banco de EE.UU.- noqueó el sistema bancario del país y los efectos se extendieron hasta el último rincón del planeta.

El padre de la 'flexibilización cuantitativa'

Algunos críticos de la Reserva Federal sostienen que, en gran medida, la Gran Depresión se debió a que la Fed -creada en diciembre de 1913 para regular la política monetaria estadounidense- no actuó con la premura y la energía requeridas cuando se hundió la Bolsa de Nueva York desatando el pánico bancario de 1929.

Bernanke no ha querido repetir errores del pasado y ha dirigido a lo largo de su mandato las intervenciones más cuantiosas, y algunas de las más imaginativas, para impedir una segunda Gran Depresión, y para sacar al país de la Gran Recesión que empezó en diciembre de 2007 y concluyó en julio de 2009.

Amante del béisbol, la actitud de Bernanke a medida que la crisis ganaba en intensidad siempre fue la de "seguir bateando", tal como recordaba Donald Kohn en Bloomberg. Kohn, que se retiró como vicepresidente de la Fed en 2010 tras cuatro décadas en la institución, añadía que lo importante era "estar dispuesto a intentar políticas no convencionales".

Donald Kohn también menciona en Bloomberg el rescate de la aseguradora AIG como muestra del carácter del presidente de la Reserva Federal al señalar que, a pesar de lo "asombrosamente calmado" que permaneció Bernanke durante la crisis, el rescate de AIG le provocó un inusual acceso de ira.

En una entrevista en el programa de la cadena estadounidense CBS 60 minutes, el propio Bernanke dijo que "colgó el teléfono más de una vez cuando se discutía la situación de AIG".

Además de su papel a la hora de evitar otra depresión de la economía global, también se le recordará como "el único adulto" en la sala cuando los políticos pusieron a EE.UU. al borde de la suspensión de pagos en verano de 2011.

Por todo ello no ha sido una figura popular entre la clase política y así cuando el Senado aprobó su nombramiento para un segundo mandato en 2010 registró el margen más estrecho jamás logrado por un presidente de la Fed hasta entonces, con 70 votos a favor y 30 en contra.

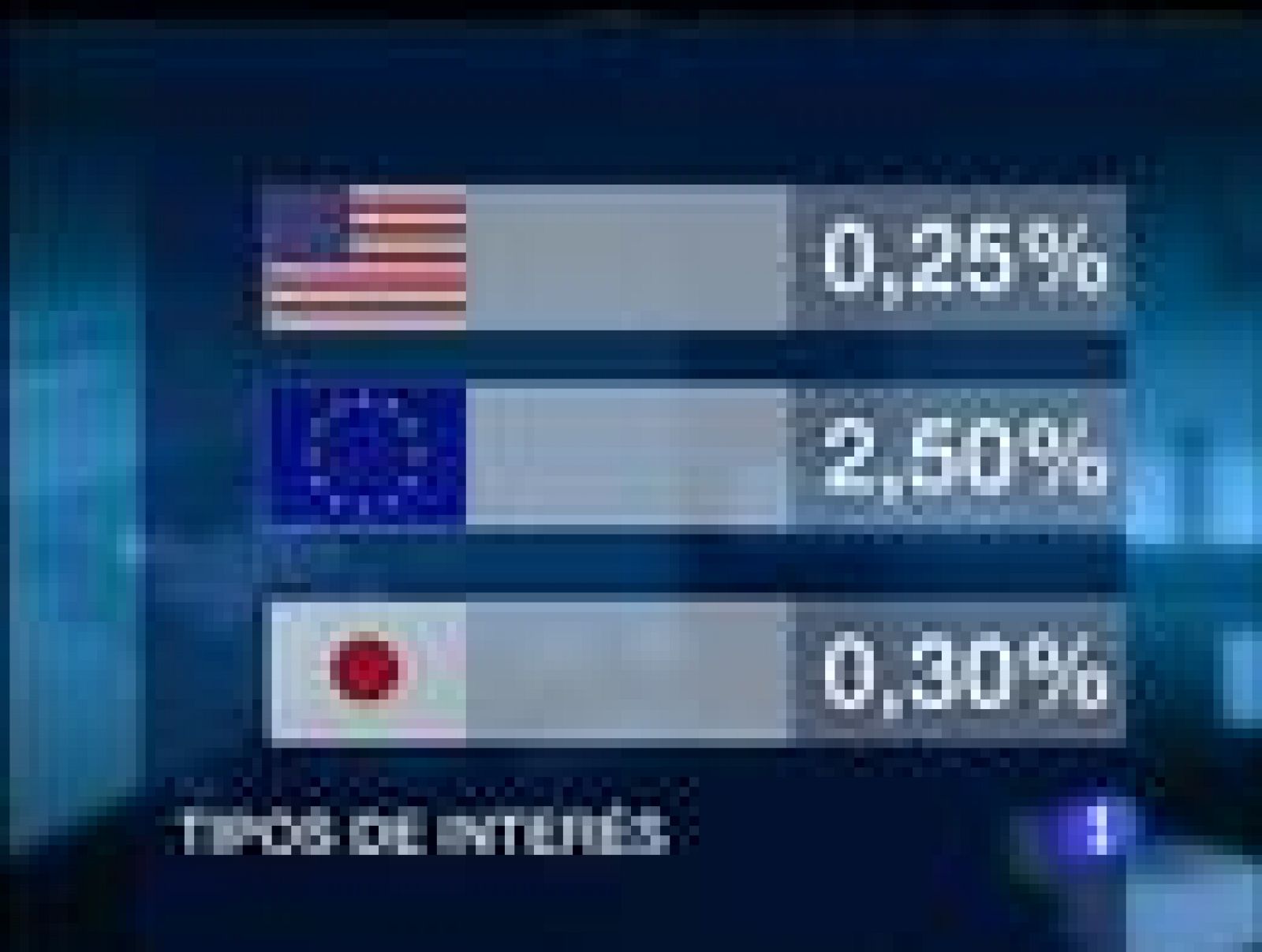

Mantiene los tipos de interés en mínimos desde 2008

Los programas creativos de Bernanke han tenido dos fases. Durante la crisis financiera entre 2007 y 2009, Bernanke rescató a unos cuantos grandes bancos e ideó operaciones de préstamos para distribuir dinero a los bancos, empresas pequeñas y consumidores. Casi la totalidad de esos préstamos se han reembolsado con ganancias para los contribuyentes, cuyo dinero estuvo en juego en esa apuesta.

También, desde diciembre de 2008, la Fed redujo a menos del 0,25% los intereses bancarios de referencia y allí los ha mantenido a pesar de que algunos miembros de su Comité Federal de Mercado Abierto (FOMC por sus siglas en inglés) han advertido sobre los riesgos de inflación.

Durante su segundo mandato, Bernanke apoyó la reactivación de la economía a través del abaratamiento del crédito con la adquisición de miles de millones de dólares en bonos del Tesoro y títulos hipotecarios.

Esta forma de intervención se denomina flexibilización cuantitativa 'quantitative easing' (QE) y consiste en inyectar directamente liquidez en el sistema financiero para que los bancos lo destinen a préstamos a los agentes económicos y fomentar de esta manera la inversión y el consumo.

Entre los efectos de esta política se encuentran la devaluación del dólar, la caída de los tipos de interés de hipotecas y otros activos y el efecto contrario en la renta variable y las materias primas.

La hora del tapering

El último año de la presidencia de Bernanke en la Fed ha estado dominado por el debate entre los miembros del Comité de Mercado Abierto y entre los economistas acerca de la conveniencia de aminorar los estímulos, y el ritmo y oportunidad de tal atenuación, el llamado 'tapering'.

De hecho, en la última reunión del FOMC, la Reserva Federal aprobó una nueva reducción de 10.000 millones de dólares (hasta los 65.000 millones mensuales), de su programa de compra de bonos del Tesoro y títulos hipotecarios por el repunte de la actividad económica y la "progresiva mejoría" en el mercado laboral, cuya tasa de desempleo cerró diciembre en el 6,7%.

Así, Bernanke cede el testigo a Yellen con la primera economía mundial creciendo a un ritmo del 3,2% y con el sistema bancario con 1,5 billones de dólares en exceso de reservas para los cuales los bancos poco uso tienen, dada las restricciones de la demanda de préstamos, pero que, según algunos críticos, podrían alimentar una escalada inflacionaria.