¿En qué casillas de la declaración tengo que fijarme si soy autónomo? ¿Y si trabajo para una empresa?

- Los trabajadores por cuenta propia deben justificar sus ingresos y gastos deducibles con sus libros contables y facturas

- En el caso de ser asalariado hay que revisar los rendimientos del trabajo y la información reportada por la empresa

Enlaces relacionados

Ya ha comenzado la campaña de la renta de este año y, con ella, muchos contribuyentes empiezan a consultar los datos de su borrador, una tarea que no siempre es fácil y requiere saber qué apartados de la declaración hay que mirar con más atención.

¿En qué casillas deben fijarse más las personas que trabajan para una empresa? ¿Y aquellas que son autónomas? Te explicamos paso a paso dónde hay que poner el foco y qué documentos es útil tener a mano.

Soy asalariado, ¿en qué tengo que fijarme más?

En primer lugar, tanto los trabajadores por cuenta ajena como los autónomos tienen que rellenar las primeras páginas de la declaración con datos sobre su situación personal y familiar. Para ello deberán tener a mano documentos personales como su DNI (también el de su cónyuge, si está casado, y el de hijos mayores de 14 años) y especificar su residencia fiscal en la casilla número 12. Además, si se quiere asignar el 0,7% de la cuota íntegra a la Iglesia Católica o a fines de interés social puede hacerse en la 105 o la 106.

Aquellas personas que trabajen para una empresa tendrán que revisar el apartado que inaugura los datos económicos. Se trata de los ‘Rendimientos del trabajo’, que abarcan desde la casilla 1 a la 25 y reflejan, entre otras cosas, los sueldos y las nóminas obtenidas por el trabajo desempeñado en el ejercicio anterior. Son datos que ya aparecen reflejados en la declaración porque la empresa tiene la obligación de reportarlos a Hacienda. Además, también se reflejan los planes de pensiones de empresa (casilla 24), cotizaciones a la Seguridad Social (casilla 13) y cuotas satisfechas de sindicatos (casilla 14).

Cabe recordar que el trabajador puede saber cuánto le ha retenido una empresa solicitando el certificado de retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas. En este documento aparecerán datos relativos a los rendimientos económicos, como la cuantía retenida y el importe íntegro satisfecho en el ejercicio, que es el valor total de los ingresos antes de aplicar deducciones o retenciones. También se reflejan posibles dietas que no están incluidas en el gravamen.

No obstante, cada persona tiene su propia situación y es posible que tenga que revisar e introducir datos en otros apartados, como los relativos a ingresos por viviendas en alquiler, activos financieros o posibles deducciones de las que pueda beneficiarse. "En términos generales, tenemos que incluir todos los ingresos que hayamos obtenido en el año. El IRPF se refiere a los ingresos que hayamos obtenido, no a los que tengamos, de modo que si tengo dinero en el banco no lo tengo que incluir, pero sí los intereses que me ha generado", explica a RTVE.es Paula Urcera, experta del área fiscal de TaxDown.

¿Y si soy autónomo? Ingresos y gastos deducibles

En primer lugar, es importante recordar que este año hay una novedad: todos los autónomos tienen que presentar la declaración, independientemente de sus ingresos.

Partiendo de esto, es recomendable que tengan a mano documentación específica relacionada con su actividad profesional, como los libros contables o de registro que recogen su actividad de forma organizada. "La información que tiene Hacienda en la mayoría de casos no está completa", recuerda la experta de TaxDown, de modo que "los autónomos tienen que contrastar su información con la que tiene Hacienda registrada porque puede que alguno de sus clientes no haya reportado estos datos, a pesar de tener la obligación de hacerlo”.

En definitiva, se trata de ajustar las cuentas de los ingresos obtenidos en el año y rellenar ingresos que puedan faltar. Esto ocurre cuando se da servicios consumidores finales, que no están obligados a reportarlo en sus propias declaraciones. Por otro lado, también es importante tener los justificantes de pago de las cuotas a la Seguridad Social, tanto las del propio autónomo como las de sus empleados, si los tiene.

Otro aspecto clave para los autónomos son los gastos que pueden deducirse, pero para poder hacerlo es necesario probar que estén ligados a su actividad y correctamente justificados. Por ello es importante guardar todas las facturas recibidas y emitidas y todos los recibos de pago de servicios directamente ligados a la actividad, por ejemplo, un ticket de una comida con un cliente. “Siempre recomendamos tener dos líneas de móvil y utilizar una solamente para trabajar, ya que si Hacienda pide justificarlo podamos demostrar que afecta al 100% de nuestra actividad y no solo una parte”, matiza la especialista fiscal. Este año, los gastos de difícil justificación, que son los que no se pueden acreditar con facturas, suben del 5% al 7%.

A la hora de presentar la declaración no es necesario adjuntar ninguno de estos recibos, pero son precisos para rellenar la información incompleta y por si Hacienda los requiere más adelante.

Además, los autónomos también deben presentar los modelos 130 y 131 del IRPF, dos mecanismos específicos en función de si han elegido estimación directa u objetiva; el modelo 190, si cuentan con trabajadores a cargo; y el modelo 180 en caso de tener alquilado un local comercial. Si se han obtenido ingresos adicionales derivados de alquileres, donaciones, premios o acciones, también deben incluirse con sus respectivos justificantes.

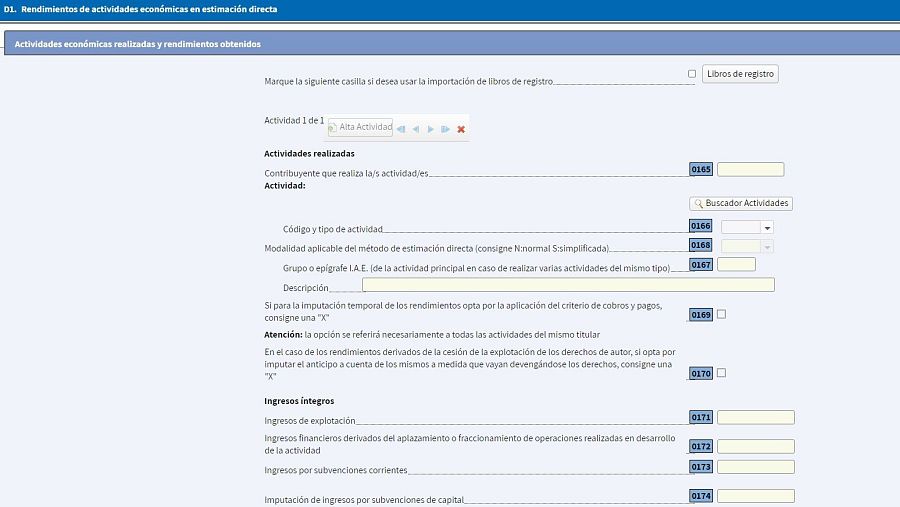

Con todo, dentro de la propia declaración, uno de los apartados más relevantes es el de ‘Rendimientos de actividades económicas’, que se desarrolla desde la casilla 165 hasta la 235 y refleja información como los ingresos íntegros y los gastos deducibles. En la casilla 180 aparece, a modo de resumen, lo que haya ingresado por su actividad como autónomo. Además, hay que revisar los rendimientos económicos si la persona, además de autónoma, también trabaja para una empresa. En este caso, no es necesario que presente dos declaraciones, sino que rellene los apartados correspondientes a su actividad por cuenta propia y, por otro lado, corrobore los de cuenta ajena dentro del mismo documento.

Apartado de los rendimientos económicos para autónomos.

Vivienda, criptomonedas y deducciones: otras casillas importantes

Por otra parte, hay apartados que muchos contribuyentes deben tener en cuenta, independientemente de que sean autónomos o asalariados.

Uno de ellos es ‘Rendimientos del capital mobiliario’, que va de la casilla 26 a la 60 y abarca los intereses generados por dinero guardado en cuentas bancarias, Letras del Tesoro, seguros de vida y rendimientos por el alquiler de viviendas y locales.

También están los bienes inmuebles, que se refieren a la vivienda habitual (casilla 70) y a otras arrendadas. Desde la casilla 62 a la 156, hay que especificar cuál ha sido la vivienda habitual y cuáles se han tenido alquiladas, incluyendo los datos de los arrendatarios. Aquí, desde la casilla 103 a la 117, también se pueden incluir los gastos deducibles.

Las ‘Ganancias y pérdidas patrimoniales’ recogen los beneficios o pérdidas obtenidas de diversas transacciones, como bienes inmuebles (de la casilla 1815 a la 1846), monedas virtuales (de la 1800 a la 1814) y acciones cotizadas (de la 326 a la 240).

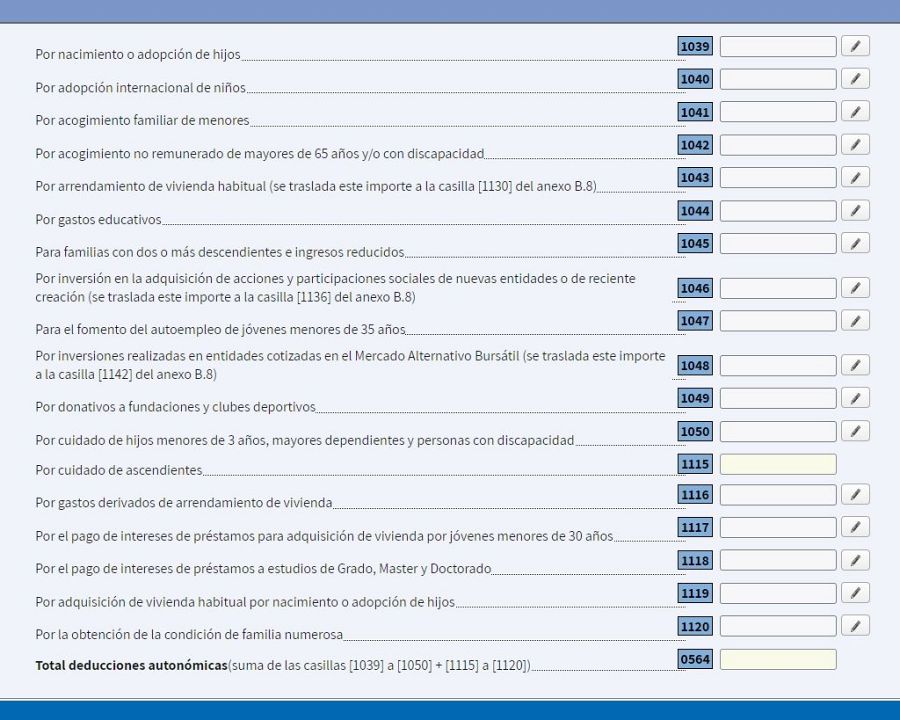

Por otro lado, las deducciones estatales y autonómicas también tienen su propio apartado en la declaración. Por ejemplo, si se quiere aplicar una deducción por obras de mejora de eficiencia energética de vivienda hay que ir a la casilla 1655 e ir rellenando datos hasta la 1680. Por otro lado, al contribuyente le aparecerá automáticamente su comunidad autónoma de residencia en el apartado de ‘Deducciones autonómicas’ y, dentro del mismo, todas las categorías desde la casilla 1039 a la 1142. Justo después hay un apartado de ‘Deducciones familiares’, que se refieren a las de maternidad, discapacidad y familia numerosa.

Casillas del apartado de deducciones autonómicas de la Comunidad de Madrid.

¿Puedo ver mi borrador 'online' si soy autónomo?

Sí, autónomos y asalariados pueden ver su borrador a través de la página de la Agencia Tributaria. Para ello es necesario tener el sistema Cl@ve, el número de referencia, certificado electrónico o DNI electrónico. No obstante, desde TaxDown recomiendan "no conformarse" con los datos que aparecen a priori y examinar bien cada apartado antes de presentar la declaración definitivamente, más aún en el caso de los autónomos.

¿Cuánto dinero me han retenido?

Dentro del apartado ‘Retenciones y demás pagos a cuenta’ se puede ver las retenciones aplicadas a cada ámbito (trabajo, capital mobiliario, capital inmobiliario, actividades económicas…). Aparecen entre las casillas 596 y 609, donde se muestra el resultado total.

Último paso: el resultado de la declaración

El último paso que queda es ver el resultado de la declaración, que aparece bajo el nombre ‘Resultado de la declaración’ y reflejará una cifra en signo negativo (Hacienda devuelve esa cantidad al contribuyente) o en positivo (la persona debe pagar al organismo dicha cuantía). Además, también es recomendable revisar que el número de cuenta bancaria sea el correcto.

Declaración de la renta 2024: otras noticias relacionadas

¿Cuándo se hace la declaración de la renta? Inicio de la campaña y documentos necesarios

Simulador de la renta: ¿qué es, para qué sirve y cómo usarlo?

¿Qué ocurre si me equivoco en la declaración de la renta? Consejos y soluciones