- Sarkozy reconoce que España ha tomado medidas para alejarse de la crisis

- El capital necesario para los bancos dependerá del criterio de la EBA

- Se les exigirá un 9% de capital de máxima calidad, frente al 5% anterior

- España, Italia y Portugal se resisten al plan de recapitalización

- BBVA, Santander, La Caixa, Bankia y Banco Popular, entre los afectados

- El pacto está ligado a un acuerdo mayor sobre Grecia y el fondo de rescate

- La vicepresidenta subraya que habrá que consolidar fiscalmente la economía

- El plan bancario baraja la hipótesis de una quita del 2% a la deuda española

- La ministra elude estimar el capital que necesitarán las entidades españolas

Ya hay acuerdo sobre uno de los pilares de la llamada estrategia global europea para luchar contra la crisis. La recapitalización del sector bancario se hará con unas exigencias de capital de máxima calidad del 9%. Los cálculos realizados apuntan que serán necesarios 100.000 millones de euros para afrontar los problemas de las entidades bancarias como consecuencia de su exposición a la deuda soberana. Entre ellas podrían estar las españolas Santander, BBVA, Caixabank, Bankia y Popular.

Los ministros de Finanzas de la Unión Europea, el llamado Ecofin, han logrado un preacuerdo sobre un mecanismo para recapitalizar los bancos de la región, han informado este sábado fuentes de la UE. "Existe un acuerdo en principio para una recapitalización de bancos por 100.000 millones de euros", ha afirmado una de las fuentes consultadas por la agencia Reuters. Lo que se ha acordado es un esquema para reforzar el capital de las principales entidades financieras de Europa (los llamados bancos sistémicos), aquellas que, por su gran tamaño, pudieran poner en peligro la estabilidad del sistema financiero. A ellas se le impone que cuenten con un capital básico (Tier 1) del 9%, frente al 5% que se le exigió en los últimos test de estrés. Para lograrlo, los bancos deberán utilizar fuentes privadas de capital en primer lugar. Si fuera necesario, los Gobiernos nacionales les deben proporcionar asistencia en segundo lugar. Y como último recurso podrán recurrir a un préstamo del Fondo Europeo de Estabilidad Financiera (FEEF), informa Antonio Delgado, corresponsal de RNE en Bruselas.

El Eurogrupo decidió anoche liberar un nuevo tramo de ayuda de 8.000 millones de euros. El fantasma de la suspensión de pagos se aleja de momento, aunque ahora hay que definir el nivel real de depreciación de la deuda helena. "Habrá que elevar sustancialmente la contribución del sector privado" confesaba Jean Claude Juncker. De hecho, la quita, inicialmente fijada en el 21% podría elevarse hasta el 60%.

- El Eurogrupo se vuelve a reunir este sábado de forma extraordinaria

- La Eurozona pedirá a los bancos que le perdonen el 50% de la deuda

- En agosto se constituyeron 29.231 hipotecas sobre viviendas

- Este indicador encadena ya 16 descensos mensuales consecutivos

- Las cajas de ahorro conceden más hipotecas que los bancos

- Los dos dirigentes se reunieron este miércoles en Alemania por sorpresa

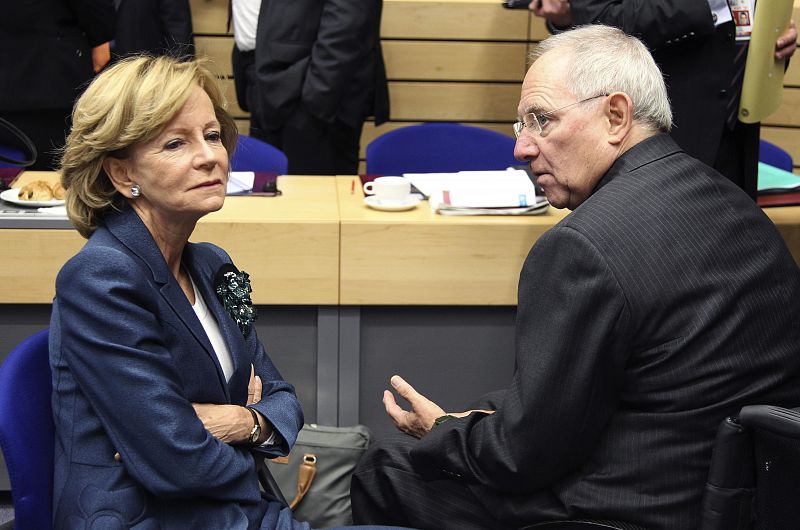

- El ministro de Finanzas germano asegura que hay un acuerdo total

- Barroso pide un pacto en "una de las cumbres más críticas de la historia"

- Salgado confía en que en la cumbre haya "avances" hacia una "solución integral"

- Las entidades podrían haber pactado precios y el reparto del mercado

- No ha trascendido que bancos están siendo inspeccionados

"Si al enfermo de una úlcera de duodeno sangrante no le cierras la úlcera, da igual la sangre que le dones, la necesitará otra vez dentro de seis meses. La úlcera en este momento se llama Grecia y los cirujanos son el resto de países de la zona euro". Es el análisis sobre la crisis de deuda europea que hace el economista jefe de Intermoney, José Carlos Díez, quien en líneas generales se muestra de acuerdo con el presidente del Grupo Santander, Emilio Botín, que rechaza una recapitalización "indiscriminada" de la banca europea sin resolver de forma definitiva el problema de la deuda pública. "Todo tiene sentido menos dejar caer bancos", matiza. Sobre las agencias de calificación de deuda, opina que hay que leer los diagnósticos pero teniendo en cuenta que, al fin y al cabo, son empresas privadas (19/10/11).

Standard & Poor's rebaja la calificación de otros 24 bancos italianos, por la elevada deuda del país

- Exige a Berlusconi que acometa medidas para el crecimiento económico

- Cree que las turbulencias en los mercados pueden deteriorar la operatividad de bancos

- Moody's advierte que podría poner en perspectiva negativa la deuda gala

- El ministro de Finanzas reconoce que el nivel de deuda es "difícilmente sostenible"

- El Gobierno prevé reducir el déficit a un 4,5% del PIB en 2012

El Presidente del Banco Santander no comparte los planes europeos de rescatar con dinero público y de forma indiscriminada a la banca. Botín ha criticado duramente la regulación financiera y ha rechazado la creación de un impuesto a las entidades. El banquero, que también ha alertado del riesgo de restricción del crédito, ha hecho estas declaraciones en una conferencia ante reguladores y supervisores internacionales.

María Teresa Ruiz Delgado tiene el mismo nombre y apellidos que una mujer que contrajo una deuda de 20.000 euros con una caja valenciana. Un día, le llegó una orden de embargo de un juzgado de Catarroja, en Valencia, cuando ella reside desde siempre en Santander. La entidad bancaria ha reconocido el error, pero su casa sigue embargada.

- El banquero cree que hay que "calibrar las medidas que ya están en marcha"

- Dudar de la deuda nos lleva a una espiral de crisis soberanas y crisis bancarias

- Los créditos morosos suponen el 7,14% del total prestado

- El volumen de préstamos de dudos cobro se eleva a 127.737 millones

- Descarta que las cláusulas suelo vengan impuestas de antemano

- Considera que su aceptación es "libre" y no favorece en exceso a las entidades

- Ausbanc prepara el recurso de la sentencia ante el Tribunal Supremo

- La ejecución de la sentencia que obligaba a suprimir estas cláusulas se suspendió en abril

- La Comisión incluirá la medida en la propuesta sobre el abuso de mercado

- Barroso insta al sector financiero a "contribuir más al bien común"

El presidente de la Comisión Europea, José Manuel Durao Barroso, ha avanzado que presentará una propuesta en la cumbre del próximo fin de semana para pedir "responsabilidades penales" a los directivos de entidades bancarias que hayan asumido riesgos excesivos y necesiten ayudas públicas.En la rueda de prensa tras la cumbre social tripartita celebrada en Bruselas, Barroso ha explicado que la exigencia de "responsabilidades penales" al sector financiero "se incluirá en la propuesta sobre el abuso de mercado". Ha reiterado que el sector bancario debe "hacer una contribución mayor en aras del bien común", porque los contribuyentes y los gobiernos de los Estados miembros ya han ayudado bastante al sector financiero.